源泉徴収義務者の基礎知識

1 源泉徴収制度

所得税は、所得者自身がその年の所得金額とこれに対する税額を計算し、自主的に申告して納付する、いわゆる『申告納税制度』が建前とされています。併せて特定の所得については、その所得の支払いの際に支払者が所得税を徴収して国に納付する『源泉徴収制度』が採用されています。

また、復興特別所得税においても、平成25年1月1日から令和19年12月31日までの間に生じる所得のうち、所得税の源泉徴収の対象とされている所得については、所得税を徴収する際に復興特別所得税を徴収して、徴収した所得税と併せて納付する制度が採用されています。

2 源泉徴収義務者

源泉徴収制度においては、源泉徴収に係る所得税や復興特別所得税を徴収して国に納付する義務のある者を『源泉徴収義務者』といいます。源泉徴収義務者は、従業員に給与(青色専従者給与を含む)を支払う際や、税理士や弁護士などに報酬を支払う際に、その支払に対する税額を差し引き、これを国に納付する役割を担います。源泉徴収の対象者とされている所得の支払者は、それが会社や協同組合である場合はもちろん、学校、官公庁であっても、また、個人や人格のない社団・財団であっても、全て源泉徴収義務者となります。

ただし、個人事業者が、常時2人以下のお手伝いさんのような家事使用人だけに給与を支払っている場合は、その支払う給与や退職金については源泉徴収をする必要はありません。

また、給与所得について源泉徴収義務を有する個人以外の個人(源泉徴収義務者ではない者)が弁護士報酬などの報酬・料金を支払っている場合は、その支払う報酬・料金について源泉徴収をする必要はありません(例えば、従業員を雇用していない個人事業主やサラリーマンが確定申告をするために税理士に報酬を支払った場合などは、源泉徴収をする必要はありません)。

3 源泉所得税の納付

源泉徴収義務者は支払金額から差し引いた所得税及び復興特別所得税は、原則として支払った月の翌月10日までに併せて納付しなければならないことになっています。

ただし、給与の支払人員が常時10人未満の源泉徴収義務者は、給与や退職手当、税理士等の報酬・料金について源泉徴収をした所得税及び復興特別所得税を『源泉所得税の納期の特例の承認に関する申請書』をその所轄税務署長に提出して承認されると、次のように年2回にまとめて納付できるという特例制度があります。

⑴ 1月から6月までに支払った所得から源泉徴収をした所得税及び復興特別所得税の額

7月10日が納付期限

⑵ 7月から12月までに支払った所得から源泉徴収をした所得税及び復興特別所得税の額

翌年1月20日が納付期限

この特例制度により、給与の支払人員が少ない事業者は、毎月の納付手続きの負担を軽減することができます。

4 届出関係

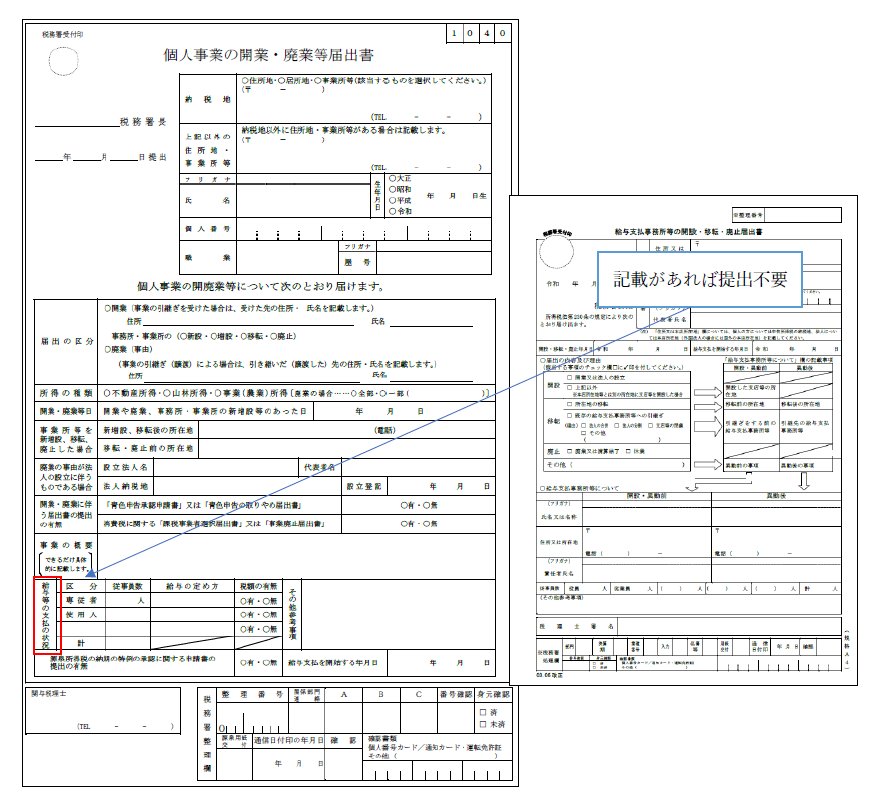

新規で法人等を設立した場合や個人事業主が新たに従業員を雇用したときは、『給与支払事務所等の開設届出書』をその事実が生じた日以降1カ月以内に提出する必要があります。

なお、個人事業主が新たに事業を始めた場合には、『個人事業の開業等届出書』に給与等の支払状況を記載する欄がありますので、改めて『給与支払事務所等の開設届出書』を提出する必要はありません。

これらの届出書の提出先は、給与を支払う事務所、事業所その他これらに準ずるものなどの所在地を所轄する税務署長に提出します。

5 まとめ

給与所得に対する源泉徴収制度は、昭和15年から導入されるなど長い歴史を有しています。

しかしながら、各々の支払内容に対する源泉徴収の要否や適用する税率等が多岐にわたるなど、課税当局の税務調査時には思わぬ指摘がされて追徴課税となることがあります。

源泉所得税は支払いを受けた個人に直接影響することが多いことから、適正な源泉徴収に心掛けたいものです。

6 関連情報

《参照法令等》 所得税法第6条(源泉徴収義務者)

所得税法第184条(源泉徴収を要しない給与等の支払者)

所得税法第200条(源泉徴収を要しない退職手当等の支払者)

復興財源確法第8条(納税義務者及び源泉徴収義務者)

《参考文献》 国税庁 令和6年版 源泉徴収のあらまし

https://www.nta.go.jp/publication/pamph/gensen/aramashi2023/index.htm